我国规划新增绿氢项目总投资超4100亿元

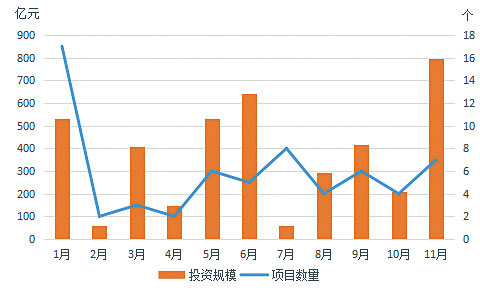

图1 2023年1月至11月我国绿氢项目数量及投资规模 (图片来源:中国产业发展促进会氢能分会)

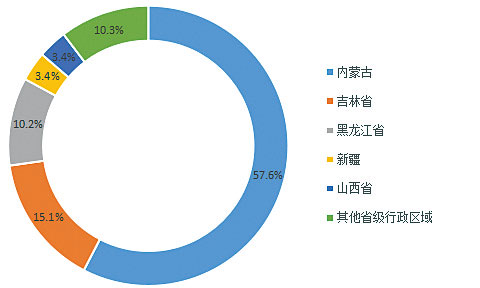

图2 2023年1月至11月我国绿氢项目投资分布(图片来源:中国产业发展促进会氢能分会)

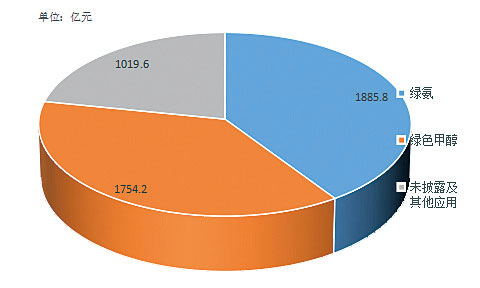

图3 2023年1月至11月我国绿氢项目(图片来源:中国产业发展促进会氢能分会)

图4 2030年氢能国际贸易和国内长距离贸易流量图(图片来源:Hydrogen Council, Mckinesy & Company, Global Hydrogen Flows-2023 Update)

图5 全球已公布和建成的氢气及氢基衍生物贸易港(图片来源:IEA, Global Hydrogen Review 2023)

寒风吹、凛冬至,冬日的寒潮席卷全国,却无法消散氢能产业的发展“热情”。我国绿氢产业在11月又迎来了新一轮投资热潮。

11月3日,中远海运与中广核在内蒙古自治区赤峰市举行年产百万吨绿色甲醇产销一体化项目战略合作协议签约仪式;11月17日,中能建与吉林省白城市政府签订白城市可再生绿色能源一体化项目,投资建设年产30万吨绿色航油和30万吨绿色甲醇生产基地,总投资约260亿元。除此之外,11月,还有中能建赤峰市风光氢醇一体化及氢能配套产业项目、三一重能风光氢储氨数字化示范项目、哈尔滨民主镇风光一体化耦合绿氢清洁供暖项目等共计7个绿氢项目完成签约,披露规划总投资约800亿元。

我国绿氢产业呈现蓬勃发展态势

2023年,在政策支持和技术进步的双重推动下,我国绿氢产业呈现蓬勃发展态势。中国产业发展促进会氢能分会根据公开资料统计,1月至11月,我国签约、获批及公示的绿氢项目数量(以下将2023年1月至11月期间签约、获批及公示的绿氢项目统称为“新增绿氢项目”)累计64个,项目规划总投资突破4100亿元,全部投产后新增绿氢产能将达234.7万吨/年(绿氨和绿色甲醇项目按氢当量折算)(见图1)。

从项目分布区域来看,内蒙古得益于优秀的风光资源禀赋、国家与地方政策的大力支持以及自身广阔的消纳前景,已成为我国氢能产业发展重镇和绿氢项目投资热土。1月至11月,内蒙古新增绿氢项目数量37个,占全国新增绿氢项目总数的57.8%;新增绿氢项目规划投资2363.8亿元,占全国新增绿氢项目规划总投资的57.6%(见图2),绿氢项目数量和投资规模均一骑绝尘、领跑全国。

吉林省可再生资源丰富,全省风电和光伏潜在开发量和可装机容量分别达到2.96亿千瓦和1.15亿千瓦,并且绿氢及绿氨、绿色甲醇等绿氢衍生品,在工业、化工和农业领域消纳潜力巨大。11月18日颁布的《吉林省氢能产业安全管理办法(试行)》明确提出“电解水制氢等绿氢生产项目及其制氢加氢一体站不需在化工园区内建设”“绿氢生产不需取得危险化学品安全生产许可”。吉林成为了继广东省和河北省之后的第三个对绿氢项目在危化品许可方面进行“政策松绑”的省级行政区域。因此,依托优秀的资源禀赋、巨大的市场空间以及先进的产业政策,吉林已成为2023年我国第二大绿氢项目投资高地,1月至11月,新增绿氢项目规划投资621亿元。

黑龙江省近年来大力发展新能源产业。截至2023年7月底,全省新能源和可再生能源并网装机2081.9万千瓦。1月至7月,全省新能源项目开复工62个,装机规模858.5万千瓦,在建项目规模创历史新高。积极培育和引进中国一重、运达股份、明阳风电、中船风电、中车集团等新能源装备制造龙头企业,为黑龙江发展氢能产业提供雄厚的产业基础。黑龙江以“氢绿龙江”行动为抓手、以绿氢在化工领域替代为突破口,积极建设氢能产业先行示范区,成为2023年我国绿氢项目投资的“后起之秀”。9月至11月,全省新增绿氢项目规划投资416.5亿元,使这片黑土地成功跻身2023年我国绿氢项目规划投资规模“前三甲”。

绿氨绿醇是绿氢项目主要消纳途径

绿氢合成氨以及绿氢制甲醇仍是绿氢项目的主要消纳途径。受终端需求旺盛和能源贸易转型影响,我国绿氨和绿色甲醇项目在2023年呈现数量多、规模大的发展特征。

从项目下游应用来看,1月至11月,我国新增绿氢合成氨项目数量27个,规划投资1885.8亿元,分别占全国新增绿氢项目数量和规划投资规模的40.6%和46%,项目全部投产后可新增绿氨产能约485万吨/年;新增绿氢制甲醇项目数量20个,规划投资1754.2亿元,分别占全国新增绿氢项目数量和规划投资规模的29%和42.8%,项目全部投产后可新增绿色甲醇产能约865万吨/年;未披露具体应用领域及燃料电池汽车、冶金、供能等其他应用领域的项目数量为22个,规划投资金额为1019.6亿元(见图3)。

在终端需求方面,除对化石能源合成氨及制甲醇产能替代外,随着欧盟碳排放交易体系(EUETS)等一系列“碳税”政策落地,以绿色甲醇和绿色航煤为代表的绿色燃料在海运和航空等领域的应用需求正在变得愈发迫切。2023年2月,欧盟理事会正式批准将航运业纳入欧盟碳排放交易体系,即自2024年起,5000总吨及以上商业客船和货轮将按其碳排放的40%缴纳碳配额,航运公司首次缴纳期限为2025年9月30日前。这一配额比例将在2025年和2026年分别提升至70%和100%,并可能在2026年将范围扩大至400总吨及以上商业船舶。对此,马士基、赫伯罗特、地中海航运、达飞轮船、ONE等航运巨头相继公布了其EUETS附加费征收标准,长荣海运和中远海运集运两家中国航运龙头公司也分别于2023年11月16日、18日公布了其EUETS附加费征收标准,以亚洲至西北欧航线的20英尺集装箱为例,两家航运公司将分别收取27欧元和28欧元的EUETS附加费。据中远海科预测,到2026年,我国欧盟航线缴纳碳税将高达38.17亿元。高额的税费压力推动航运公司加速开展低碳转型,绿色甲醇等绿色燃料需求随之快速增加。据统计,目前,全球绿色甲醇船舶订单已超过200艘。预计到2027年,新增绿色甲醇燃料需求将超过600万吨/年。全球各大航运公司也在积极寻求绿色甲醇供应伙伴,2023年11月22日,国际航运巨头马士基与金风科技签署商业可行、年产50万吨的长期绿色甲醇采购协议。积极的市场预期和强烈的市场需求,叠加传统产能的低碳转型提质增速,驱动我国绿色甲醇项目投资规模快速扩大,9月至11月,我国新增绿氢制甲醇项目规划总投资规模达442亿元,占1月至11月新增绿氢制甲醇项目规划总产能的51.1%。

在能源贸易转型方面,绿氢作为清洁低碳的能源载体,是未来能源贸易的重要组成部分。全球各主要国家和地区加紧开展基于管道输氢、液氢、绿氨、绿色甲醇等多种形式的氢能贸易模式探索。其中,氨凭借其载氢效率高、易于液化、储存和运输成本相对较低等优势,将在未来氢能贸易中扮演重要角色。预计到2030年,氢能国际贸易和国内长距离贸易量将达到1800万吨/年。其中,约630万吨氢将采用氨作为载体,约合3570万吨绿氨,占氢能贸易总量的27.7%(见图4)。

氢能基础设施建设及装备研发提速

巨大的市场潜力,吸引众多投资者参与,为我国绿氢合成氨产业注入经济活力,推动绿氨项目数量和投资规模持续高速增长。此外,各国积极开展相关基础设施建设和装备研发制造,以谋求在能源贸易转型中抢占优势地位。其中,氨作为高效经济的氢储运载体,已成为各国重点发展方向之一。在基础设施方面,以港口为例,根据已公布的港口建设项目计划,到2030年,全球将新增投运约50个氢及氢基衍生物港口,其中,50%以上具备氨处理能力(见图5);在装备方面,2023年5月6日,江南造船与新加坡航运公司签署了4艘9.3万立方米超大型液氨船订单,2023年11月16日,中集安瑞科成功交付5500立方米液氨运输船罐。基础设施和装备的快速完备,增强了市场前景的确定性,进一步提振了项目投资者的信心,一大批绿氨项目投资和开工建设提速,推动我国绿氢合成氨产业保持高速发展态势。

随着我国氢能产业政策支持力度不断加大,标准体系架构持续完善,基础设施建设步伐加速推进,技术和装备水平快速提升,产业链供应链韧性进一步加强,2024年我国氢能产业将延续快速发展势头,绿氢及其衍生物的应用领域和投资规模将持续扩大,有望提前完成可再生能源制氢量达到10万吨/年~20万吨/年的发展目标。